Frais engagés par les bénévoles d’une association : Possibilités et quelle fiscalité ?

Vous souhaitez savoir si les frais engagés, en tant que bénévole dans le cadre de votre activité associative, ouvrent droit à une réduction d’impôt, quelles en sont les conditions pour en bénéficier, si vous recevez un reçu fiscal ? Nous vous présentons les informations à connaître.

Frais engagés pour l’association : comment bénéficier de la réduction d’impôt ?

Si vous réglez vous-même des frais pour le compte de l’association pour laquelle vous œuvrez (achat de matériel, péages, essence,…), vous pouvez bénéficier d’une réduction d’impôt sur le revenu.

Pour ce faire, les 2 conditions suivantes doivent être réunies :

- Vous devez agir gratuitement et intervenir pour le compte de l’association. Ainsi vous devez participer, sans contrepartie, ni aucune rémunération, en espèce ou en nature, à l’animation ou au fonctionnement de l’association.

- L’association pour laquelle vous œuvrez doit être d’intérêt général à but non lucratif

Quel organisme permet d’obtenir une réduction d’impôt ?

Les organismes: Structure qui a un statut différent d’une association telle qu’une fédération, une union, un groupement de coopérative,… et associations suivants permettent d’obtenir une réduction d’impôt :

- Œuvre, organisme d’intérêt général, fondation ou association reconnue d’utilité publique (sans recherche de profit, éducatif, scientifique, social, humanitaire, sportif, familial, culturel). Elles peuvent également participer à la mise en valeur du patrimoine artistique, à la défense de l’environnement naturel ou à la diffusion de la culture, de la langue et des connaissances scientifiques françaises.

- Association cultuelle, de bienfaisance et établissements publics des cultes reconnus d’Alsace-Moselle

- Organisme public ou privé visant à la présentation au public d’œuvres dramatiques, lyriques, musicales, chorégraphiques, cinématographiques et de cirque ou l’organisation d’expositions d’art contemporain

- Établissement d’enseignement supérieur ou d’enseignement artistique public ou privé

- Association favorisant la presse et l’obtention de subvention par des entreprises de presse

- Organisme dont l’objet exclusif est de verser des aides à l’investissement ou de fournir des prestations d’accompagnement à des PME: PME : Petite et moyenne entreprise

Preuves des dépenses effectuées : quelles sont les règles ?

Chaque pièce justificative doit mentionner précisément l’objet de la dépense ou du déplacement.

L’abandon du remboursement des frais engagés doit donner lieu à une déclaration écrite de votre part. Cette renonciation peut prendre la forme d’une mention explicite que vous pouvez rédiger sur la note de frais telle que : Je soussigné (nom et prénom du bénévole) certifie renoncer au remboursement des frais ci-dessus et les laisser à l’association en tant que don.

L’association doit en conséquence conserver, dans sa comptabilité, les pièces suivantes :

- Justificatifs des frais (billets de train, factures, notes de péage, détail du nombre de kilomètres parcourus avec le véhicule personnel, etc.)

- Déclaration de renonciation au remboursement de ses frais par le bénévole

Frais engagés pour l’association : comment est évaluée l’utilisation d’un véhicule personnel ?

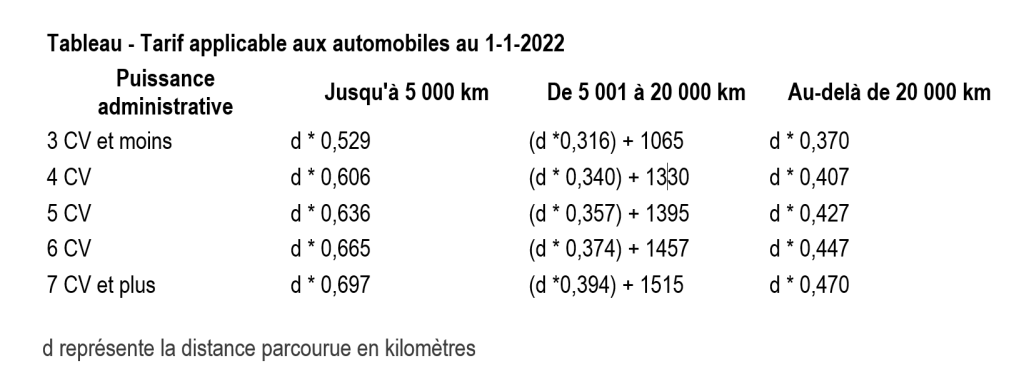

Si vous ne pouvez pas justifier vos dépenses liées à l’utilisation de votre véhicule personnel pour l’activité associative, vos frais sont désormais évalués en fonction du barème kilométrique applicable aux déplacements professionnels des salariés.

Ainsi, le barème spécifique applicable aux bénévoles et utilisé jusqu’alors est abandonné.

À noter

Le barème forfaitaire permettant l’évaluation des frais de déplacement relatifs à l’utilisation d’un véhicule par les bénéficiaires de traitements et salaires optant pour le régime des frais réels déductibles diffère selon le type de véhicule.

· Véhicule automobile

L’association remet-elle un reçu fiscal ?

Les frais pour lesquels vous avez renoncé au remboursement sont alors considérés comme étant un don au bénéfice de l’association.

L’association vous délivre un reçu fiscal. Il doit être conforme à un modèle fixé réglementairement. Il atteste du don pour bénéficier de la réduction d’impôt.

Reçu – Don à un organisme d’intérêt général

Quel est le montant de la réduction d’impôt ?

La réduction d’impôt est égale à un pourcentage du montant des frais non remboursés.

Ce pourcentage varie selon la nature de l’association.

Si vous avez également versé une cotisation et/ou effectué des dons (en nature ou en espèces), la réduction d’impôt s’applique également au montant de ces cotisation et dons.

La réduction d’impôt est de 66 % du montant des dons. La réduction s’applique dans la limite de 20 % du revenu imposable.

Exemple : Pour un don de 200 € à une association sportive ou culturelle.

Vous avez droit à une réduction d’impôt de : 132 € (200 € x 66 %).